In vielen Medien, egal ob online oder offline, wird man immer wieder dazu aufgefordert, sein Geld anzulegen und in Fonds, Aktienfonds oder ETFs zu investieren. Doch ist das wirklich sicher, oder handelt es sich am Ende des Tages nur um einen großen Schwindel? In diesem Blogspost möchte ich das Thema Aktien mit dir gern näher betrachten und die Frage beantworten.

Disclaimer: Dieser Blogbeitrag dient nur zu Informationszwecken und stellt keine Anlageberatung dar. Jegliche Investitionen erfolgen auf eigenes Risiko, und es wird empfohlen, professionelle Beratung einzuholen, bevor finanzielle Entscheidungen getroffen werden.

Es geht nicht darum, einfach nur sagen zu können, dass man einen Aktienfonds oder ETF besitzt. Vielmehr verfolgt man damit ein längerfristiges Ziel, das vorab geklärt werden sollte

Die Entscheidung, sein Geld anzulegen, ist keine leichte. Bevor man jedoch überhaupt darüber nachdenkt, sollte man sich zunächst klar machen, warum man sein Geld anlegt. Es geht nicht darum, einfach nur sagen zu können, dass man einen Aktienfonds oder ETF besitzt. Vielmehr verfolgt man damit ein längerfristiges Ziel, das vorab geklärt werden sollte.

Ein weiterer wichtiger Punkt ist die Frage, wann man dieses Ziel erreichen möchte. Möchte man das Geld in 6 Jahren aus dem Depot herausziehen oder erst in zwanzig oder dreißig Jahren für die Altersvorsorge nutzen? Je nachdem, welche Zeitspanne man anstrebt, ergibt sich auch die Anlagestrategie und die Auswahl der Fonds oder ETFs.

Es geht also nicht darum, ob man sein Geld anlegt, sondern vielmehr darum, wie man es anlegt. Wie packt man das Geld in sein Depot und in welche Fonds oder ETFs investiert man? Es ist unausweichlich, sein Geld anzulegen, insbesondere angesichts der aktuellen Inflationsraten, um es vor der Vernichtung zu schützen.

Diese Apps sind meiner Meinung nach Fluch und Segen zugleich

Doch wann ist die Geldanlage ein großer Schwindel? Hierbei erinnere ich mich an einen Werbespot, der vor einiger Zeit im Fernsehen und online lief. In diesem Spot war eine Kioskverkäuferin zu sehen, eine Frau in ihren 50ern, die nebenbei in ihrer App Aktien, Aktienfonds und ETFs kaufte und verkaufte. Es wurde suggeriert, dass man dies ganz einfach nebenbei machen könne. Ich finde es bedenklich, dass den Menschen so leichtfertig verkauft wird, dass man dies mal eben nebenbei erledigen kann, ohne sich intensiver damit auseinanderzusetzen.

Diese Apps sind meiner Meinung nach Fluch und Segen zugleich. Auf der einen Seite machen sie es den Menschen leicht, ihr Geld in Fonds und ETFs zu investieren, ohne groß darüber nachzudenken, ob diese Anlageform und -strategie überhaupt zu ihren Zielen passt. Die Leute denken nicht mehr darüber nach, wohin ihr Geld fließt, wie breit es aufgestellt ist und ob es zu ihren Vorstellungen und Plänen passt.

Es wird meiner Meinung nach nicht ausreichend kommuniziert oder gewarnt, dass man sich intensiver mit der Geldanlage auseinandersetzen sollte. Wenn man solche Apps nutzt, um seine Geldanlage zu betreiben, sollte man immer im Vorfeld darüber nachdenken, welche Strategie man verfolgen möchte, wie lange man sein Geld in einem Portfolio belassen möchte und welchen Nutzen man daraus ziehen möchte.

Eine gut durchdachte Anlagestrategie ist entscheidend

Bei der Investition in Aktien, Fonds und ETFs ist also eine gut durchdachte Anlagestrategie entscheidend, um langfristigen Vermögensaufbau zu gewährleisten. Im Folgendem möchte ich wichtige Punkte erläutern, die du bei der Entwicklung einer solchen Anlagestrategie berücksichtigten solltest.

- Diversifikation und Risikominimierung: Eine breite Diversifikation ist entscheidend, um das Risiko zu minimieren und Stabilität im Portfolio zu gewährleisten. Das Geld sollte auf verschiedene Fonds, ETFs oder Aktien verteilt werden. Dabei ist es wichtig, nicht nur die Marktkapitalisierung als Kriterium für die Auswahl zu verwenden. Auch andere Faktoren wie das Bruttoinlandsprodukt und die tatsächliche Erwirtschaftung von Gewinnen sollten berücksichtigt werden. Zudem sollte man die Branchen, die im Portfolio abgedeckt werden, betrachten, um eine ausgewogene Mischung zu erreichen.

- Währungs- und Länderallokation: Bei internationalen Fonds und ETFs ist es wichtig, auch die Währungs- und Länderallokation zu beachten. Eine zu hohe Gewichtung einer bestimmten Währung kann Auswirkungen auf das Portfolio haben. Es ist ratsam, die Allokationen entsprechend der eigenen Bedürfnisse und Ziele anzupassen, insbesondere wenn man in einer anderen Währung investiert als der eigenen.

- Zeit als Freund und Feind: Die Zeit spielt eine wichtige Rolle beim Vermögensaufbau. Eine langfristige Perspektive ermöglicht es, vom Zinseszinseffekt zu profitieren und langfristig höhere Gewinne zu erzielen. Die Aktienmärkte können jedoch auch Phasen mit geringeren Renditen oder sogar Verlusten durchlaufen. In solchen Zeiten ist es wichtig, emotionale Entscheidungen zu vermeiden und rational zu handeln. Eine fundierte Anlagestrategie, die zu den eigenen Zielen passt, hilft dabei, langfristig erfolgreich zu bleiben.

- Vergleich mit anderen Anlageformen: Im Vergleich zu anderen Anlageformen wie dem einfachen Sparen auf dem Konto oder niedrig verzinster Anlagen bietet eine gut durchdachte Anlagestrategie mit Aktien, Fonds und ETFs die Möglichkeit, langfristig ein deutlich höheres Vermögen aufzubauen. Die langfristige Wertentwicklung von gut diversifizierten Portfolios zeigt, dass diese Anlageformen eine sinnvolle Wahl für den Vermögensaufbau sein können.

Mein Fazit: Sind Aktien Mogelpackungen?

Es ist wichtig zu betonen, dass keine Anlagestrategie Garantien für Gewinne bietet. Die Finanzmärkte unterliegen verschiedenen Risiken, und es gibt keine Möglichkeit, diese vollständig zu eliminieren. Selbst mit einer sorgfältig geplanten Strategie können Verluste auftreten. Daher sollten Anleger:innen immer ihre individuelle Risikotoleranz berücksichtigen und sich bewusst sein, dass der Wert ihrer Investitionen sowohl steigen als auch fallen kann.

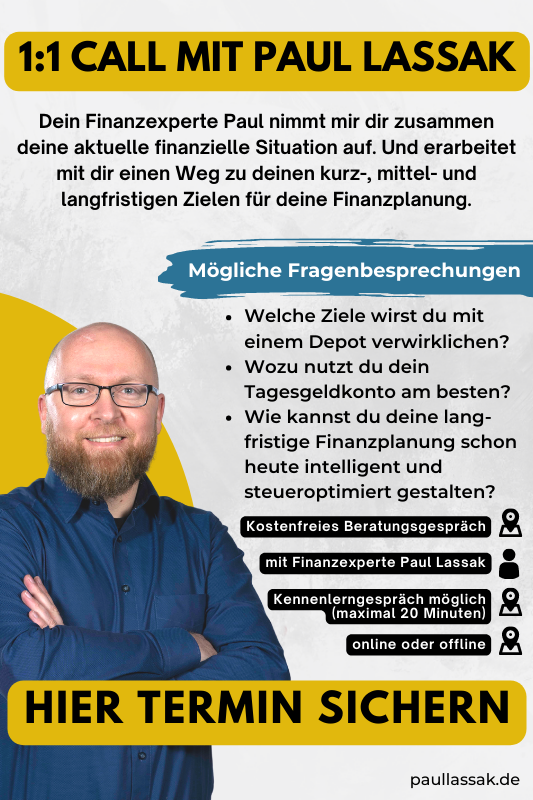

Um eine strategische Anlagestrategie zu entwickeln, ist es ratsam, sich professionellen Rat von Finanzberater:innen oder Vermögensverwalter:innen einzuholen. Sie können helfen, eine auf die persönlichen Ziele, den Anlagehorizont und die Risikobereitschaft zugeschnittene Strategie zu entwickeln. Es ist auch wichtig, sich regelmäßig über die Entwicklungen an den Finanzmärkten und in der Wirtschaft zu informieren, um die Strategie bei Bedarf anzupassen.

Insgesamt kann eine strategische Anlagestrategie dazu beitragen, langfristig Vermögen aufzubauen und die Chancen an den Kapitalmärkten zu nutzen. Durch eine breite Diversifikation, eine fundierte Auswahl von Anlagen und eine disziplinierte Herangehensweise können Anleger ihre finanziellen Ziele erreichen. Denke daran, dass der Vermögensaufbau Zeit und Geduld erfordert, und bleibe stets auf dem Laufenden, um deine Strategie an aktuelle Gegebenheiten anzupassen.

Disclaimer: Dieser Blogbeitrag dient nur zu Informationszwecken und stellt keine Anlageberatung dar. Jegliche Investitionen erfolgen auf eigenes Risiko, und es wird empfohlen, professionelle Beratung einzuholen, bevor finanzielle Entscheidungen getroffen werden.

Solltest du weitere Fragen zu Themen wie z.B. Finanzplanung, Mehrkontenmodell oder Finanzmanagement haben, dann lass es mich gern unter Kontakt wissen. Wünschst du dir eine persönliche finanzielle Beratung oder brauchst Hilfe, um dir z.B. einen Überblick über deine monatlichen Einnahmen und Ausgaben zu verschaffen, dann kontaktiere mich gern hier unter: Kontakt.

Bis dahin, bleib gesund und lass es dir gut gehen.

Paul Lassak

Hinterlasse einen Kommentar